-

VẾT ĐEN TRÊN HỒ SƠ CIC NGĂN CHẶN VIỆC VAY VỐN CỦA BẠN

Mình thường thấy những trường hợp mua đồ trả góp còn không bao nhiêu thì lại không chịu trả. Cứ nghĩ là đỡ được đồng nào hay đồng đó. Thực ra không nên làm như vậy, vì tên bạn sẽ được gửi lên CIC với 1 dấu đen trên hồ sơ. Sau này bạn có nhu cầu vay vốn ngân hàng để làm ăn thì bạn sẽ không được duyệt vì vết đen trên hồ sơ bạn ở CIC về việc không trả tiền.

---

CIC là gì?

CIC là viết tắt của cụm từ Credit Information Center trong tiếng Anh. Dịch ra tiếng Việt có nghĩa là Trung tâm thông tin tín dụng.

CIC là tổ chức gì và có nhiệm vụ gì?

CIC là một tổ chức được ngân hàng nhà nước Việt Nam chúng ta lập ra. CIC là một tổ chức được lập ra với nhiệm vụ là thu thập thông tin về tín dụng của các ngân hàng tại Việt Nam. Mục đích của việc này là nhầm để lập ra hồ sơ khách hàng có giao dịch vay vốn, tín dụng với các ngân hàng, tổ chức tín dụng.

Nhiệm vụ của CIC là mỗi tháng yêu cầu các ngân hàng, tổ chức cho vay vốn tín dụng gửi hồ sơ lên cho CIC để họ cập nhật danh sách những khách hàng có vay vốn, tín dụng.

CIC sẽ là nơi lưu trữ thông tin của những người vay tiền trên toàn Việt Nam. Mỗi khi bạn đi vay vốn, mua hàng trả góp, … nhân viên làm hồ sơ cho bạn, họ sẽ kiểm tra thông tin lịch sử của bạn xem có trên CIC hay không?

Cụ thể như sau:

- Khoản vay có giá trị bao nhiêu?

- Ngân hàng nào cho vay?

- Trả nợ đều không?

- Nhóm nợ là gì?

- Mục đích vay vốn?

- Thời gian trả nợ xong khi nào (đáo hạn)?

- Tài sản thế chấp là gì?

Ví dụ:

Nếu như bạn trả nợ không đều. Hoặc là người có mang nợ xấu thì xem như cơ hội được vay vốn hay mua trả góp của bạn xem như là con số 0.

Còn nếu như bạn là người nghiêm túc thực hiện đầy đủ trả nợ đúng hạn thì cơ hội duyệt hồ sơ của bạn sẽ dễ dàng, cao hơn nhiều.

Mình thường thấy những trường hợp mua đồ trả góp còn không bao nhiêu thì lại không chịu trả. Cứ nghĩ là đỡ được đồng nào hay đồng đó. Thực ra không nên làm như vậy, vì tên bạn sẽ được gửi lên CIC với 1 dấu đen trên hồ sơ. Sau này bạn có nhu cầu vay vốn ngân hàng để làm ăn thì bạn sẽ không được duyệt vì vết đen trên hồ sơ bạn ở CIC về việc không trả tiền.

---

Bà Lê Thị Kim Xuân - Trưởng Văn phòng đại diện Hiệp hội Ngân hàng cho biết: “CIC có đầy đủ các thông tin về thuế, đóng tiền điện nước... của cá nhân, biết được khả năng tài chính, lịch sử trả nợ thế nào. Từ đó TCTD quyết định mức độ cho vay. Trường hợp khách hàng có thông tin tốt sẽ được vay với lãi suất ưu đãi hơn”.

---

Để tra cứu thông tin trên CIC thì trả phí. Bởi vì CIC là một công ty hoạt động có lợi nhuận. Việc thu thập, tổ chức sắp xếp thông tin tín dụng phải có kinh phí duy trì. Các tổ chức tín dụng, ngân hàng, doanh nghiệp, cá nhân đều có thể trả phí dịch vụ cho CIC để tham khảo thông tin người vay.

---

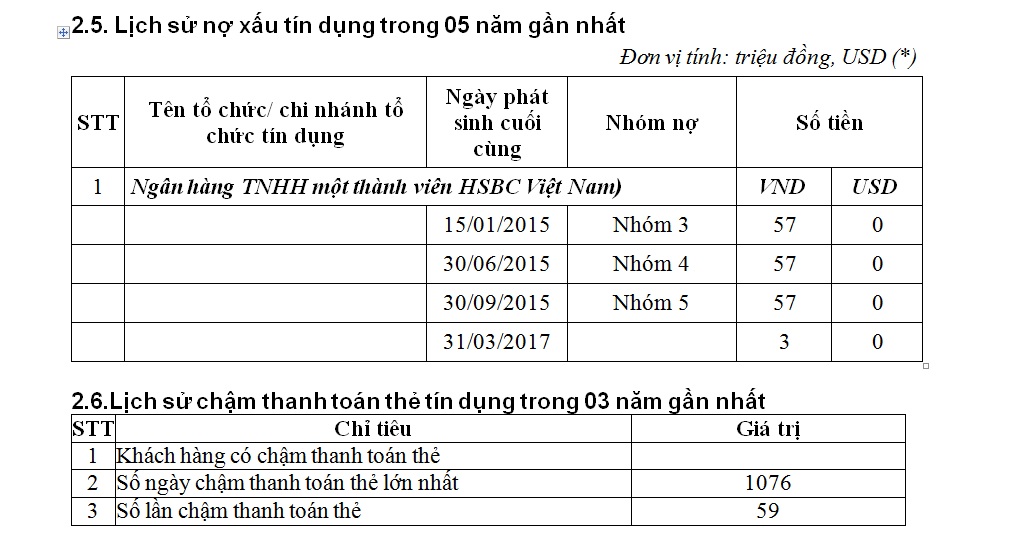

Phân loại nhóm nợ xấu:

- Nhóm 1: Dư nợ đủ tiêu chuẩn (là các khoản nợ có đủ khả năng thu hồi đầy đủ cả gốc và lãi đúng thời hạn. Nhưng nếu quá hạn từ 1 đến dưới 10 ngày, vẫn nằm trong nhóm đủ tiêu chuẩn nhưng sẽ bị phạt lãi quá hạn 150%).

- Nhóm 2: Dư nợ cần chú ý (là các khoản nợ quá hạn từ 10 đến dưới 90 ngày).

- Nhóm 3: Dư nợ dưới tiêu chuẩn (là các khoản nợ quá hạn từ 90 đến 180 ngày).

- Nhóm 4: Dư nợ có nghi ngờ (là các khoản nợ quá hạn từ 181 đến 360 ngày).

- Nhóm 5: Dư nợ có khả năng mất vốn (là các khoản nợ quá hạn trên 360 ngày).

---

Nợ xấu là những khoản nợ được phân loại từ nhóm 3 (dưới tiêu chuẩn), nhóm 4 (nghi ngờ) và nhóm 5 (khả năng mất vốn cao). Hay nói cách khác, nợ xấu là các khoản nợ quá hạn trả lãi và/hoặc gốc trên 90 ngày, đồng thời quy định các ngân hàng thương mại căn cứ vào khả năng trả nợ của khách hàng để hạch toán các khoản vay vào các nhóm thích hợp.

Như vậy nợ xấu được xác định theo 2 yếu tố: Đã quá hạn trên 90 ngày và khả năng trả nợ đáng lo ngại. Đây được coi là định nghĩa chung trong tín dụng chuyên ngành.

---

Hiện tại có một số ngân hàng và tổ chức tín dụng có hỗ trợ cho khách hàng có CIC nhóm 2 vay vốn như ngân hàng Standard Chartered, công ty tài chính Prudential , FE Credit... tuy nhiên tùy từng trường hợp vì sao trả chậm, lý do là gì và chứng minh ở tổ chức cho vay thì ngân hàng mới hỗ trợ cho bạn vay vốn được.

Nếu như bạn được xếp từ hạng 3 đến 5 thì hầu hết các ngân hàng sẽ không cấp tín dụng cho bạn dưới bất cứ hình thức nào, và nên chú ý rằng bạn phải đợi đến 05 năm thì tình trạng của bạn trong hệ thống mới trở lại bình thường.

“Nhiều người khi có thông tin xấu trên CIC và đã thực hiện nghĩa vụ trả nợ xong, nhưng lịch sử vẫn là lịch sử và vẫn còn lưu lại trên CIC, và các TCTD khác đều có thể xem được lịch sử này”, ông Ông Cao Văn Bình - Phó tổng giám đốc Trung tâm thông tin tín dụng quốc gia VN (CIC) cho hay.

Ở một số ngân hàng có hệ thống kiểm soát rủi ro khắt khe hơn, khi bạn chạm mức 3 thì không bao giờ ngân hàng đó cấp tín dụng cho bạn nữa, cho dù là bao nhiêu năm đã qua đi nữa.

Ông Bình cho biết nếu thông tin trên CIC bị sai, CIC có phòng hỗ trợ để giải quyết khiếu nại của khách hàng khi thông tin sai lệch. Có thể liên lạc qua 3 kênh: bưu điện (gửi đơn, CIC đã có mẫu trên website), gửi email hoặc trực tiếp đến số 10 Quang Trung, Hà Đông, Hà Nội hoặc số 8 Nguyễn Huệ, Q.1, TP.HCM.

Người tiêu dùng chỉ được thắc mắc những thông tin liên quan đến họ chứ không được tìm hiểu thông tin người khác.

Nếu sai sót từ TCTD, TCTD phải nói rõ lý do sai sót và người đại diện pháp luật của TCTD phải ký thì mới được điều chỉnh dữ liệu trên CIC.

Những hành động khiến bạn bị xếp hạng lịch sử tín dụng xấu:

- Chậm hoặc không thanh toán tiền vay: thường vài tháng liên tục trở lên.

- Chậm hoặc không thanh toán chi phí sử dụng trong thẻ credit card.

- Mất khả năng thanh toán nợ vay dẫn đến tài sản thế chấp bị xử lý, gán nợ.

- Bị kiện ra toà do không thanh toán nợ với người khác hoặc doanh nghiệp khác.

Từ đó chúng ta thấy rằng, bạn nên xem lại lịch sử tín dụng của mình xem có gì không tốt hay không.

Lời khuyên tránh rơi vào nhóm tín dụng xấu

Trước khi vay tín chấp hay vay thế chấp, bạn nên xem trước mình phải trả mỗi tháng là bao nhiêu. Sau khi đánh giá nhu cầu của mình cũng như mức thu nhập hiện tại bạn ấn định mức vay mà chi phí trả nợ mỗi tháng không quá 50% thu nhập để bảo đảm cuộc sống. Khi đó nguồn thu nhập chính của bạn bị gián đoạn hay cắt giảm bạn cũng có thể xoay xở để duy trì được việc trả nợ.

Đừng cố gắng đi vay khi bạn biết rằng lịch sử tín dụng của bạn trong 02 năm gần đây không tốt. Bạn sẽ tốn chi phí “bôi trơn” và thời gian không cần thiết mà vẫn không vay được. Nhiều người đã rơi vào hoàn cảnh này buộc phải đi vay "nóng" ở bên ngoài và nhiều hậu quả xảy ra.

Đặc biệt những bạn sử dụng Credit Card thì còn cần chú ý hơn. Nhớ rằng luôn trả hết nợ và không bao giờ sử dụng quá khả năng thanh toán trong tháng. Và không nên mua vượt quá 50% giới hạn nợ của thẻ để bảo đảm điểm tín dụng tốt.

Nếu có vay khoản vay nào thì tốt nhất bạn nên theo dõi việc trả nợ đúng hạn.

---

Emanvn | Tổng hợp

Ngày đăng: 11-11-2017 6,157 lượt xem

Tin liên quan

- NGƯỜI KHỞI NGHIỆP CẦN CÓ NHỮNG TỐ CHẤT GÌ?

- GÓC NHÌN CỦA MỘT QUỸ ĐẦU TƯ VÀ CÁC YẾU TỐ CỐT LÕI ĐỂ KHỞI NGHIỆP

- NHỮNG KIẾN THỨC CẦN THIẾT CHO KHỞI NGHIỆP

- CẦN THỜI GIAN "GIẢI NHIỆT" SAU KHI CÓ MỘT “Ý TƯỞNG”

- BẠN CÓ HỘI ĐỦ YẾU TỐ CẦN & ĐỦ CHO KHỞI NGHIỆP?

- KHỞI NGHIỆP KINH DOANH VÀ BÀI TOÁN TỪ QUÁN CÀ PHÊ

- THƯƠNG HIỆU CÀ PHÊ THE COFFEE HOUSE CÓ GÌ ĐẶC BIỆT?

- BẠN CẦN CHUẨN BỊ NHỮNG GÌ TRƯỚC KHI MỞ QUÁN CÀ PHÊ?

- CON ĐƯỜNG KHỞI NGHIỆP CỦA JACK MA

- SO SÁNH CÁC LOẠI HÌNH DOANH NGHIỆP

- CHỌN LOẠI HÌNH DOANH NGHIỆP ĐỂ THÀNH LẬP CÔNG TY

- STARTUP và KHỞI NGHIỆP - CÓ LÀ MỘT

- STARTUP - 05 CHIẾN LƯỢC PHÁT TRIỂN - CHO NGƯỜI KHÔNG GIỎI KINH DOANH

- KHIÊM TỐN & NHIỆT HUYẾT

- 10 MÔ HÌNH KINH DOANH MỚI TỪ MỸ