-

DOANH NGHIỆP LỚN “LẤY NGẮN NUÔI DÀI” VÀ NHỮNG HỆ LỤY

Điểm chung của những “đại gia” này là đã dùng vốn ngắn hạn đầu tư tài sản dài hạn. Họ nhận thấy cơ hội tiềm năng sau khi phát triển với mức độ ấn tượng, và rồi vội vã đầu tư trong khi chưa lường hết những rủi ro về cân đối tài chính và thị trường.

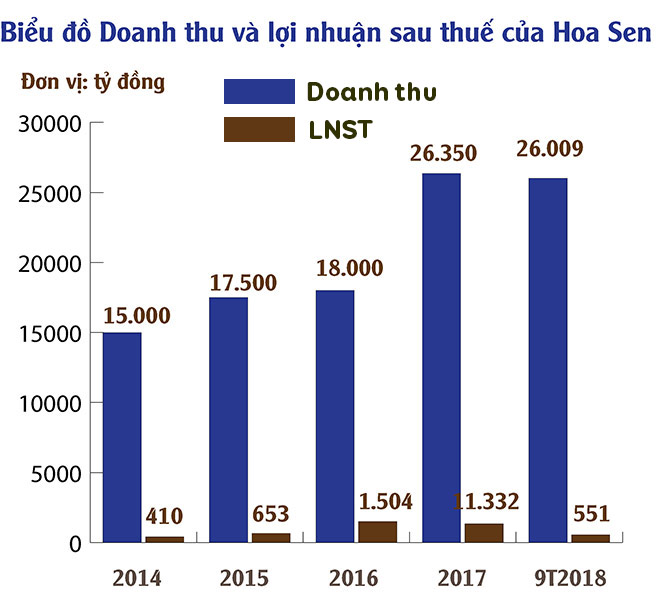

Hoa Sen và xây dựng Hòa Bình là hai ví dụ gần đây trong câu chuyện về việc nhiều doanh nghiệp lớn rơi vào cảnh doanh thu tăng lợi nhuận giảm sau giai đoạn tăng trưởng nóng, đang khiến cổ đông của các doanh nghiệp này không thể yên tâm.

Tăng trưởng nóng rồi trượt dài không phanh

2016 là năm mà các doanh nghiệp thép Việt Nam ghi nhận những yếu tố có thể nói là “thiên thời địa lợi”: thị trường bất động sản khởi sắc, nhu cầu thép trong nước tăng, giá thép cũng tăng mạnh, chính sách áp thuế tự vệ đối với phôi thép và thép dài của Chính phủ đã tạo ra lợi thế cho doanh nghiệp nội.

Nắm bắt các thuận lợi đó, năm 2016, Hoa Sen đã ghi nhận doanh thu 18.000 tỷ đồng, lợi nhuận tăng mạnh gấp đôi, gấp ba so với các năm trước đạt 1.500 tỷ đồng. Hoa Sen từ một doanh nghiệp tầm trung trở thành số 1 trong thị phần tôn mạ. Cổ phiếu HSG đã tăng gần gấp đôi tới 180% và đạt đỉnh vào giữa năm 2017, đại gia Lê Phước Vũ nhờ đó đã góp mặt vào top 15 người giàu nhất Việt Nam. Đối thủ của Hoa Sen là Hòa Phát năm 2016, cũng ghi nhận kết quả kinh doanh rất khởi sắc khi doanh thu tăng mạnh lên gần 34.000 tỷ đồng, lãi ròng hơn 6.600 tỷ đồng.

Chi nhánh của tập đoàn Hoa Sen

* Đối với xây dựng Hòa Bình, trong giai đoạn 2014 – 2015, lợi nhuận của công ty này ở mức khá thấp, chỉ quanh quẩn ở 80 tỷ đồng. Tuy nhiên, sang đến năm 2016, HBC bất ngờ gây sốc khi doanh thu tăng gấp đôi lên gần 11 ngàn tỷ đồng và lãi ròng tới 568 tỷ đồng, tức gấp 7 lần so với cùng kì năm trước.

Kết quả này có được nhờ thị trường bất động sản khởi sắc và năng lực tốt của công ty. HBC trở thành doanh nghiệp lớn thứ hai trong ngành xây dựng bất động sản trên sàn niêm yết, chỉ sau ông “trùm” Coteccons.

Hiện trường thi công dự án của HBC.

Tự tin mở rộng

Cùng hoạt động trong ngành thép nhưng Hoa Sen và Hòa Phát lại chọn những phân khúc khác nhau. Trong khi Hòa Phát chọn thép xây dựng thì Hoa Sen “hùng cứ” ở mảng tôn mạ màu. Vì vậy, khi Hòa Phát lớn mạnh hay suy yếu, Hoa Sen vẫn ung dung vì “nước sông không phạm nước giếng”.

Tuy nhiên, khi Hòa Phát lấn sân sang lĩnh vực tôn mạ màu, 2 ông lớn ngành thép mới thực sự đối chọi nhau. Nhưng trước khi Hòa Phát trở thành “mối đe dọa”, Hoa Sen đã tự mình suy yếu.

Với những thành công lớn đạt được, Hoa Sen bắt đầu tính chuyện mở rộng sản xuất để tiếp tục tham vọng chiếm lĩnh thị trường tôn thép Việt và cạnh tranh với đối thủ Hòa Phát, khi thị phần của Hoa Sen ở phân khúc tôn mạ đã giảm từ mức 40,9% năm 2012 xuống chỉ còn 33,1% năm 2016.

Tại ĐHCĐ bất thường vào tháng 9/2016, Chủ tịch HĐQT Công ty Cổ phần Tập đoàn Hoa Sen (HSG) Lê Phước Vũ đã hùng hồn tuyên bố “ngu gì không làm thép” khi dẫn ra ví dụ Tập đoàn Hòa Phát lời đến 2.000 tỷ đồng/quý trong đó lãi từ thép chiếm 80%. Ông Vũ tự tin với cổ đông về kế hoạch làm dự án thép Cà Ná với số vốn đầu tư dự kiến 10,6 tỷ USD (khoảng 237.000 tỷ đồng), trong khi đó vốn điều lệ của HSG lúc đó chỉ 3.500 tỷ đồng.

Dự án này sau đó đã bị tạm dừng nhưng không làm cho Hoa Sen dừng tham vọng. Hoa Sen tiếp tục đầu tư mở rộng mạnh mẽ hệ thống chi nhánh phân phối thép, đồng thời tham gia vào ngành ống nhựa nhiều cạnh tranh bằng chính sách chiết khấu lên tới 60%.

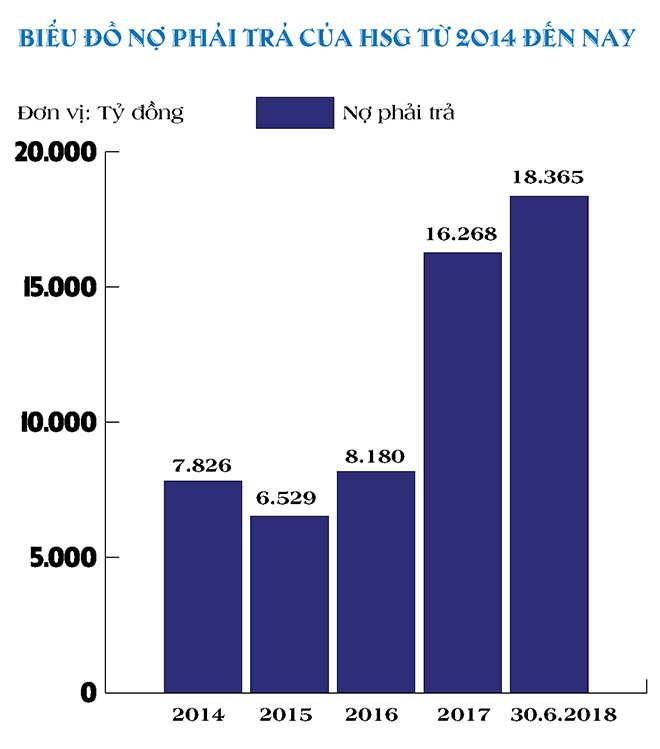

Để cải thiện thị phần, Hoa Sen mở rộng quy mô với mục đích giảm giá thành sản phẩm. Nhờ vậy, thị phần năm 2017 của tập đoàn tăng nhẹ lên 34,3%. Thế nhưng, “tác dụng phụ” của chiến lược này chính là để mở rộng quy mô, Hoa Sen phải gia tăng nợ vay, đặc biệt là vay ngắn hạn đầu tư cho tài sản dài hạn, từ đó khiến chi phi tài chính tăng vọt, gây áp lực lên lợi nhuận.

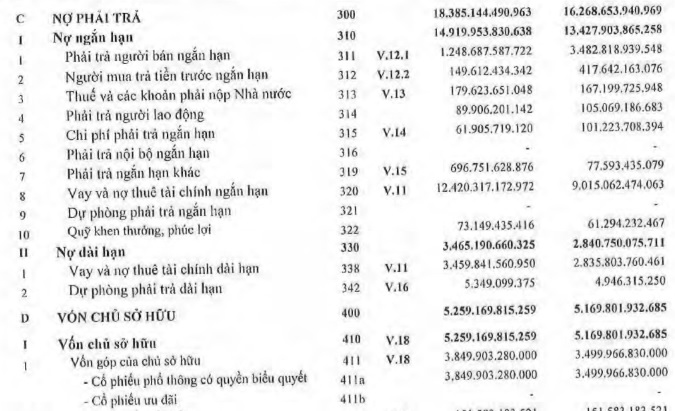

Tổng nợ phải trả của HSG đã tăng gấp đôi từ 8.180 tỷ đồng vào năm 2016 lên 16.268 tỷ đồng vào 2017. Trong đó, vay nợ và thuê tài chính ngắn hạn hơn 9.000 tỷ đồng, dài hạn hơn 2.800 tỷ đồng, đây là một con số khổng lồ nếu so với vốn chủ sở hữu của HSG chỉ là 5.169 tỷ.

* Đối với xây dựng Hòa Bình, công ty đã liên tiếp có được các hợp đồng dự án cả ngàn tỷ. Tuy nhiên, hết Quý II 2018, nợ phải trả của HBC lên tới 11.382 tỷ đồng, chiếm 81,3% tổng tài sản của công ty. Nợ vay ngân hàng của công ty cũng đã tăng hơn gấp đôi so với năm 2015 từ 2.046 tỷ đồng lên 4.870 tỷ đồng, trong đó nợ ngắn hạn chiếm tới 94,2%.

“Sập bẫy”

Mới đây nhất, Hoa Sen đã công bố BCTC quý III niên độ 2017-2018. Theo đó, doanh thu của Hoa Sen tăng mạnh 42% lên hơn 10.350 tỷ đồng, nhưng giá vốn tăng nên lợi nhuận gộp đi ngang đạt 1.031 tỷ đồng. Trong khi đó, tất cả các loại chi phí đều tăng cao tiếp tục đè nặng, đáng chú ý lãi vay ngân hàng tăng gần 40% lên 190 tỷ đồng, chi phí bán hàng lên tới 505 tỷ đồng.Kết quả, lợi nhuận sau thuế của HSG trong quý III chỉ vỏn vẹn gần 83 tỷ đồng, giảm rất mạnh so với con số 271,5 tỷ đồng cùng kì 2017. Lũy kế 3 quý niên độ 2017-2018 từ 1/10/2017 đến 30/6/2018, lãi ròng của HSG đạt 512 tỷ đồng, giảm hơn một nửa so với cùng kỳ.

So sánh với đối thủ Hòa Phát, HSG đang hoàn toàn yếu thế, chỉ trong 6 tháng đầu năm 2018, HPG đã lãi ròng 4.425 tỷ đồng, tăng trưởng 27%.

Điều đáng báo động là tổng nợ phải trả của HSG đến 30/6/2018 đã vượt ngưỡng 18 ngàn tỷ đồng. Cụ thể, nợ phải trả tăng thêm 2.100 tỷ đồng từ đầu kỳ lên 18.365 tỷ đồng, trong đó vay nợ và thuê tài chính ngắn hạn đã tăng vọt từ 9000 tỷ lên 12.420 tỷ đồng, còn vay dài hạn là 3.459 tỷ đồng.

Tình hình nợ của HSG tính đến 30/6/2018

Tổng nợ ngân hàng của HSG đã lên ngưỡng 15.880 tỷ đồng, hệ số nợ ở mức rât cao khi nợ phải trả đã gấp 3,5 lần vốn chủ sở hữu. Hiện HSG nợ gần 20 ngân hàng như Ngân hàng TMCP Quân đội, VPBank, Vietinbank, Vietcombank, BIDV, ANZ (VN), HSBC, Standard Chartered (VN), Á Châu, Bản Việt,… Trong đó các khoản vay lớn tại Vietcombank và Vietinbank,…

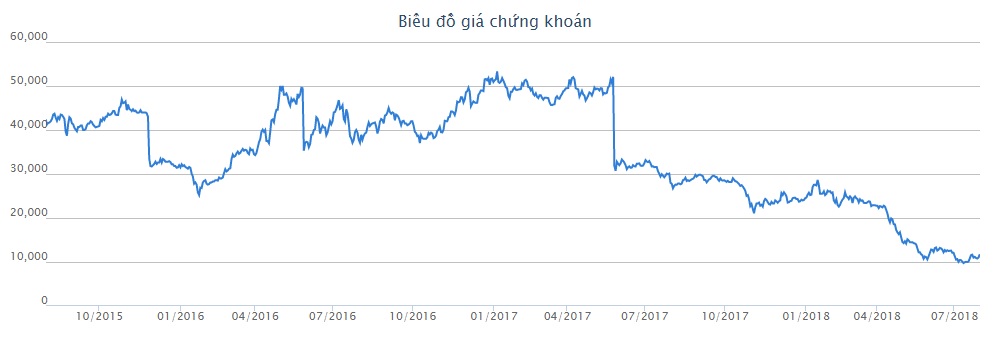

Trên sàn chứng khoán, cổ phiếu HSG giảm rất mạnh và quay về mức giá quanh 10.000 - 11.000 đồng/cổ phiếu, đây là thị giá dao động trong các năm 2014-2015 của Hoa Sen.

Diễn biến cổ phiếu HSG trong 3 năm gần đây.

* Mặc dù HBC liên tiếp nhận được các hợp đồng dự án mới, nhưng từ đó cũng phát sinh rủi ro về chất lượng nhà thầu. Tính đến hết quý II 2018, HBC có 9.611 tỷ đồng phải thu ngắn hạn, chiếm tới 68,7% tổng tài sản. HBC cũng đã phải dự phòng khó đòi là 344 tỷ đồng. Các khoản phải thu tăng nhanh chưa nhận được tiền, nhưng lại ghi nhận doanh thu sớm, khiến HBC phải tài trợ các dự án bằng vốn lưu động.

Chi phí lãi vay trong năm 2017 của HBC tăng 83% lên 266 tỷ đồng; còn tính đến nửa đầu năm 2018, lãi vay của HBC là 151 tỷ đồng, tăng 31%. Kết quả, 6 tháng đầu năm 2018, doanh thu của HBC tăng 20% lên 8.079 tỷ đồng, tuy nhiên lợi nhuận lại giảm 22% xuống còn 294 tỷ đồng và chỉ đạt 27,5% chỉ tiêu lợi nhuận cả năm.

Lo ngại trước những tiềm ẩn rủi ro, nhà đầu tư đã liên tục bán cổ phiếu khiến giá của HSG và HBC sụt giảm đến một nửa từ mức đỉnh. Tình hình tài chính của Hoa Sen và Hòa Bình sẽ đòi hỏi nỗ lực lớn để hai doanh nghiệp này đạt được lại phong độ và sự ổn định.

Quang Sơn (Dân Việt)

Ngày đăng: 09-08-2018 2,341 lượt xem

Tin liên quan

- LÁ THƯ XÚC ĐỘNG CỦA JACK MA TRONG NGÀY SINH NHẬT 54 TUỔI

- TINH THẦN ĐỒNG ĐỘI LÀ YẾU TỐ ĐẦU TIÊN QUYẾT ĐỊNH THÀNH BẠI CỦA MỌI DOANH NGHIỆP

- ĐỘT PHÁ BÁN HÀNG: DÙNG LÝ TRÍ HAY CẢM XÚC?

- BÍ QUYẾT XỬ LÝ TỪ CHỐI, KỸ NĂNG CHỐT ĐƠN HÀNG

- CÔNG THỨC GIÚP BẠN TĂNG DOANH SỐ BÁN HÀNG CỰC ĐỈNH

- TIẾT LỘ PHƯƠNG PHÁP GIÚP BẠN TĂNG DOANH SỐ BÁN HÀNG CHO ĐỘI NGŨ SALE

- BÀI HỌC NHÂN SỰ ĐỂ ĐỜI TỪ CÂU CHUYỆN SƯ TỬ VÀ KIẾN

- TÌNH TRẠNG MƠ HỒ, CHƯA RÕ PHÁP LUẬT VỀ LAO ĐỘNG, TIỀN LƯƠNG VẪN CÒN PHỔ BIẾN

- NHÀ ĐẦU TƯ THIÊN THẦN & NHÀ ĐẦU TƯ MẠO HIỂM

- NHÀ ĐẦU TƯ "GÓP GẠO THỔI CƠM CHUNG": VÌ SAO CÓ NHÀ ĂN CƠM LÀNH, CÓ CẶP LÀM VỠ NIÊU?

- THỦ LĨNH SÁ GÌ SỰ BÌNH YÊN

- KHUYẾN MẠI - 4 YẾU TỐ ĐỂ TÌM RA TỶ LỆ VÀNG

- BÍ QUYẾT CHIẾM TRỌN TRÁI TIM KHÁCH HÀNG

- NGHỆ THUẬT BÁO GIÁ VÀ QUY LUẬT GIÁ TRỊ - GIÁ CẢ

- QUẢN LÝ SẢN XUẤT 7 'EM' KHUYNH ĐẢO NHÀ MÁY